2018-06-27 来源:

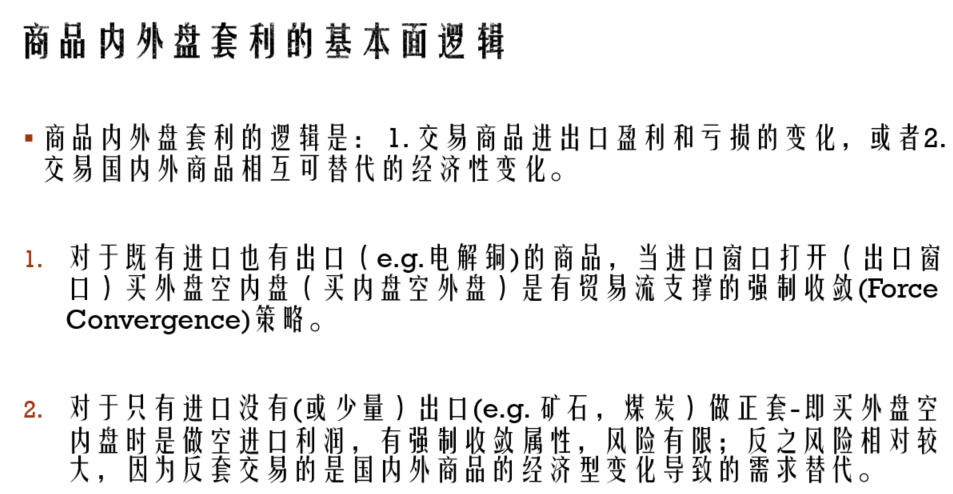

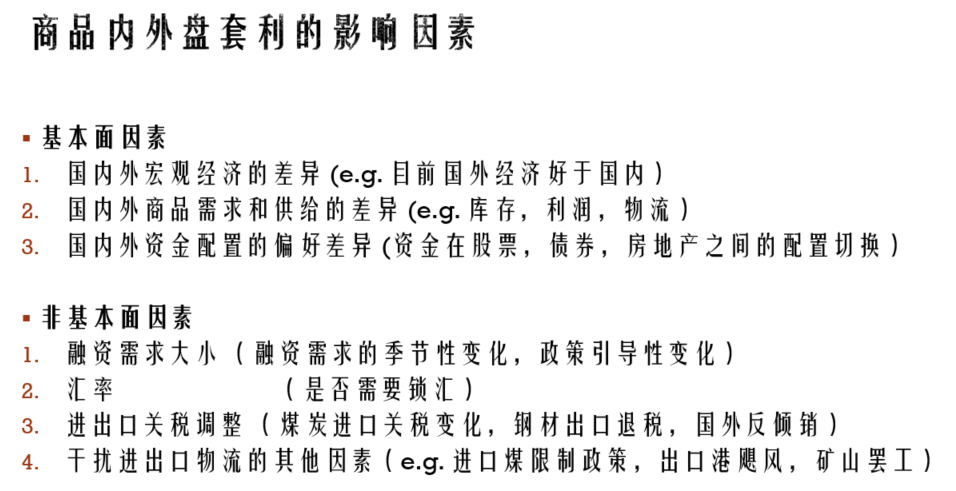

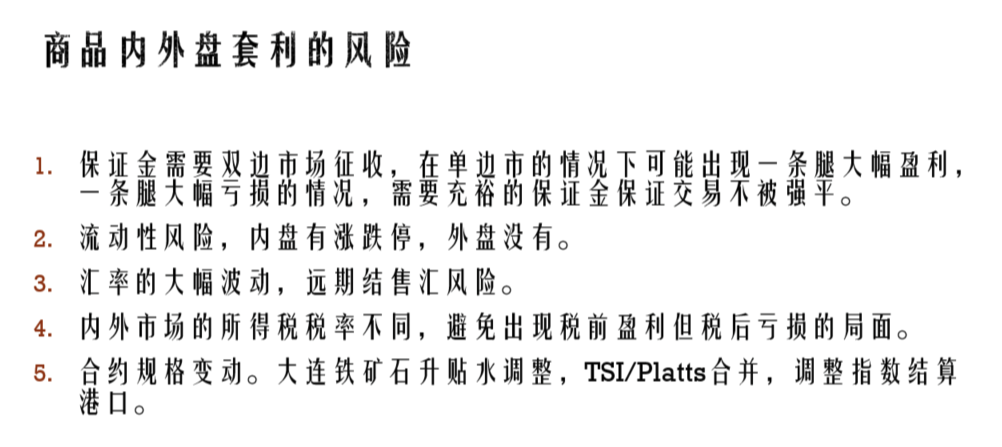

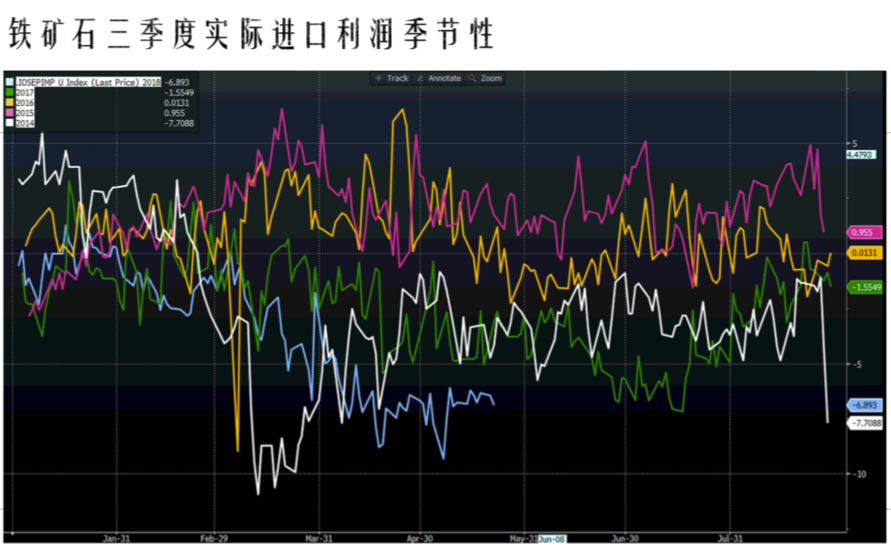

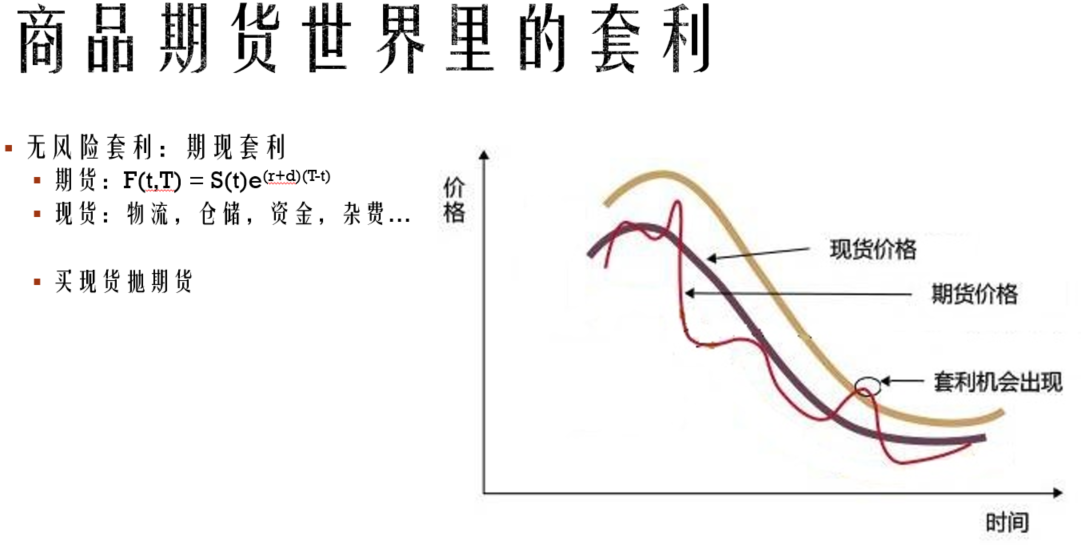

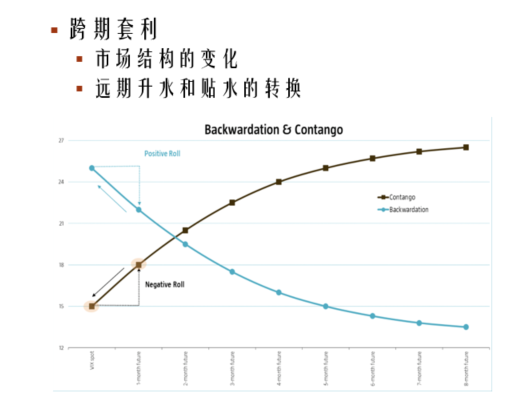

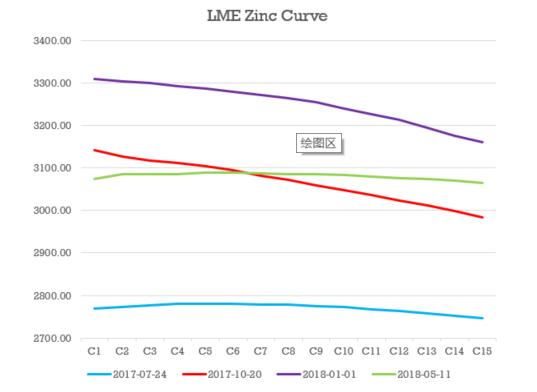

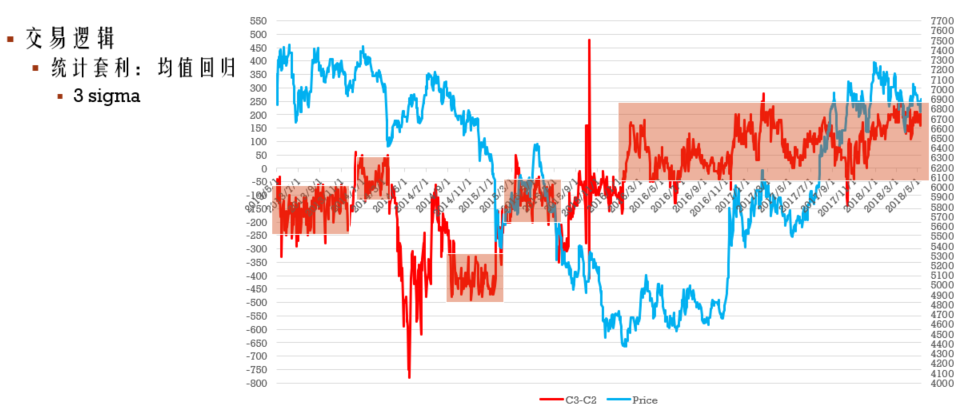

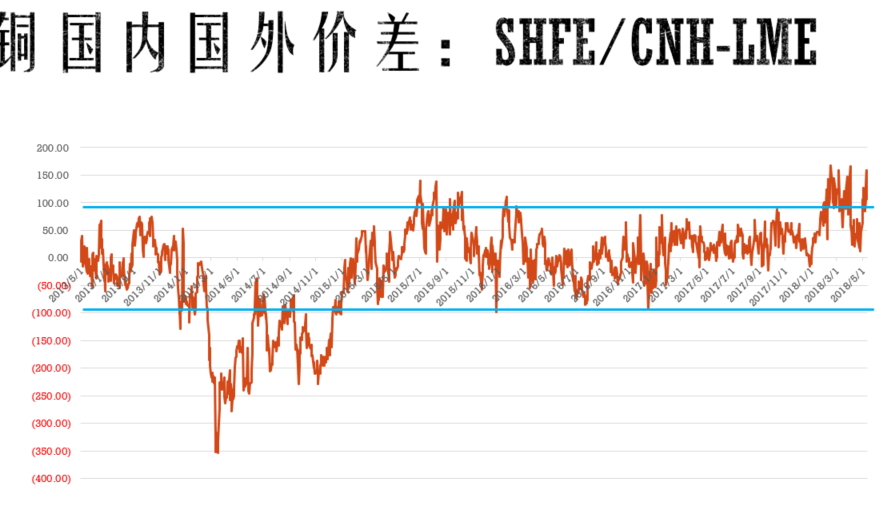

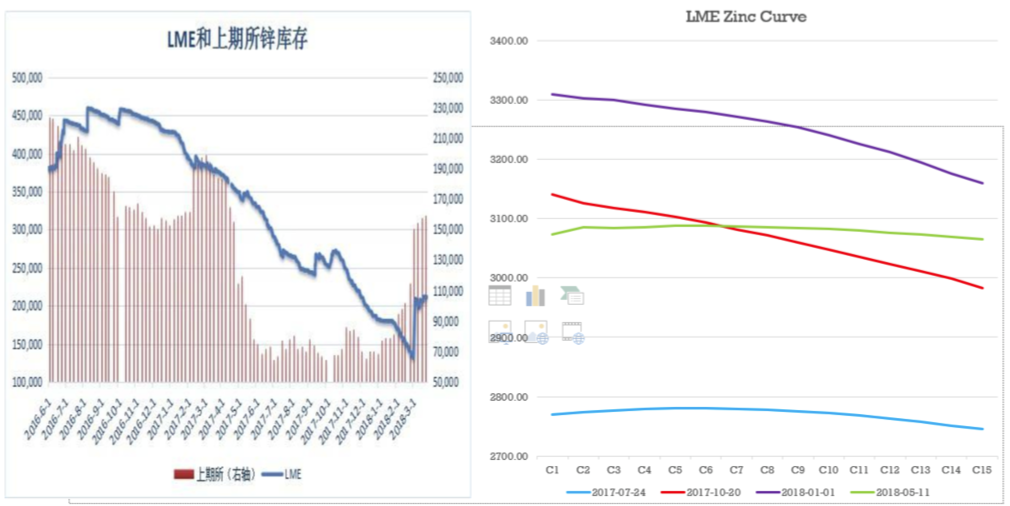

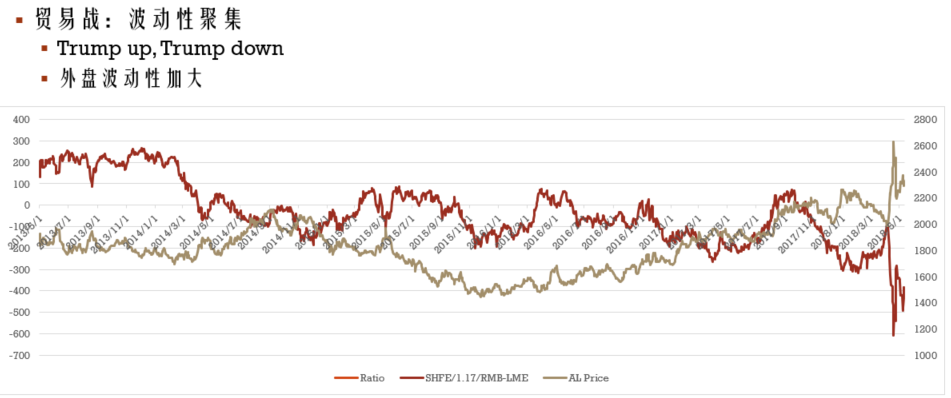

在上一期的“一期一会”中,前托克集团交易员林作栋给投资者详细介绍了什么是套利交易,交易方式以及套利交易的优点和风险(注:在2017年的财富500强中托克集团排名第54位。),前大摩的对冲基金衍生品交易员马用功则更为注重铁矿石单一品种的套利机会。本文将重点回顾活动精华内容,以飨读者。 前托克交易员林作栋先生在本次一期一会上充分介绍了何为套利交易,用最简单的话说就是差价交易,生活中最常见的套利交易就是海淘和黄牛票: 这就对应了套利世界的无风险套利:期先套利。理论上来说,期货价格比现货要高,因为期货已经包含了未来仓储、物流、资金等。 以下图为例,紫色的线是现货价格,黄色的线是期货的理论价值,但实际上真正的期货价格是围绕着现货价格上下波动的,也就是图中的红线。一旦期货的真实价格上期货穿理论价格的时候,就是套利的机会。 这时候投资者只要选择买现货抛期货就行了: 然而交易的世界并没有这么简单,梦想很美好,现实世界却并不常常出现这种机会。一方面因为大量的交易员都盯着这样的机会,另一方面,对普通投资者来讲,这样的套利机会要涉及到现货业务,就不太适合不怎么了解这方面信息的普通人操作。 比较适合个人投资者套利的方法一共三种:跨期套利,跨风险套利,跨品种套利。三种套利方式的前提是找到合适的交易品种来进行交易。合适的品种条件有三: 全球各大交易所重叠的产品合约均存在套利机会,比如说农产品、各种金属和能源;可以通过各大交易所,比如说新加坡交易所,诸如狮子金融之类的交易集团同样可以进行套利操作; 要寻找流动性好的合约; 等待交易机会的产生; 交易机会同样也要看如何进行套利,除去很少会出现的期现套利之外,套利机会的产生依旧分成三种:仍旧是跨期套利,跨风险套利,跨品种套利。 1.跨期套利 先来看跨期套利,所谓跨期套利,就是根据不同月份的期货合约的价格进行价差套利。每个期货合约都由每个不同月份组成,每个月份的合约都有自己的价格,比如国内有12个月份的合约,国外最长有5-6年。 下图蓝色的曲线是近月的价格,黑色则是远月的价格,远月的价格明显比较低,形成贴水的形态,远月的贴水形态也反应出了现货市场的状态,说明现货市场比较紧缺,或者现货市场的需求比较高。若近月价格比较低,远月价格比较高,这种形态为远月升水,代表着供给过剩或者需求疲软的情况。还有一种相对平坦的曲线,就代表供给和需求相对平衡。 不同合约价格就可以进行套利,来看看伦敦期货交易所锌锭的曲线的例子: 2017年7月-2018年5月发生较大的来回变动,从一条比较平坦的曲线变成了近高远低的曲线,接着又从近高远低变回相对平坦的曲线,在这个变化中,跨期套利的机会就来了。 2.跨市场交易 两个市场的参与者机构不同也会产生套利的机会。比如美国市场更多的机构投资者,诸如量化交易,中国市场更多个人投资者,以及基本面投资者,不同的交易行为也会对市场产生不同的影响,从而产生套利机会。 交易机会如下: 不同交易所的相同产品,并且国家存在现货贸易流,资金可以流动起来; 交易市场原本存在门槛,比如关税,甚至经济制裁; 两个市场的参与者机构不同也会产生套利的机会。比如美国市场更多的机构投资者,诸如量化交易,中国市场更多个人投资者,以及基本面投资者,不同的交易行为也会对市场产生不同的影响,从而产生套利机会。 最后区域性的不可抗力因素也会影响价格形成套利机会,比如美国的天气会影响到当地大豆的产量,再比如说罢工,也会影响价格。 3.跨品种交易 跨品种的交易的要求则是:两个品种之间存在较强的相关性,但存在相对趋势。 比如说金银套利,共同的风险是外汇美金这一块,金银各有各的特点:当金价上涨,比如朝鲜和美国之间的问题导致金价走高,但是银价因为基本面过剩而下跌,那么做多金价做空银价就可以享受两种品种的趋势。 常见交易公式一般是两种:交易比价和交易价差。 先来说第一种比价方式:两种产品价格的比价,或者国内外的比价,比如说金银比,再比如说上海交易所比伦敦交易所。 第二种是差价交易:比如说铅锌差,进出口价差,钢厂利润,原油提炼价差。 来看两个具体的案例,并且交易中还要涉及到交易逻辑,也就是何时是合适的入场时机。 如下图,蓝色为沪铜走势,红色为价差跨期套利,是3月合约和2月合约之间的差值。沪铜的走势有时候固定在一个区间内,当超出区间范围,则可以在顶部做空,底部做多。 国内外铜的套利:2015年8月之前,铜价比维持在一个相对稳定的区间内,但随后因为人民币汇改造成比价突破区间。这个时候比价的公式要稍微变化一下,用国内铜价比人民币汇率,然后在减去国外铜价。 在把波动再度拉回一个区间内的时候,可以比较清楚的看到入场时机: 最后除了这两种之外,投资者还要注意基本面的上的交易,也就是供给层面的原因,也会存在套利机会。各国之间存在供给和需求的基本面,影响到各自的库存,一旦库存产生变化,就会给跨期套利带来一定的支持。另外,当产生进出口贸易流的时候,同样给套利带来逻辑支撑。 举个例子,沪锌和伦锌库存,出发点大约在16年10月,当时恰逢国际巨头嘉能可减产,锌锭的矿供给受到影响,进而影响了锌的产量。假设需求不变,那么市场就出现了供不应求的状况。因此在进入2017年之后,两大交易所锌锭库存就出现了大量下降的情况。 在2017年7月之时,锌锭的价格曲线还相对平稳,但到10月之时,曲线开始变得陡峭,近高远低非常明显,当时两大交易所库存就在比较低的水平,1月仍然维持在一个相对陡峭的曲线,在3月的时候情况得到了缓解,随后曲线在5月又恢复到了相对平稳的状态。 同时商品的价格走势也受到了库存的影响,下图蓝色是伦敦锌的走势图,红色是价差图,嘉能可减产过对于国内的影响大于国外,国内的库存先于国外在消耗。 交易员林作栋认为,套利交易的优势,收益稳定风险较小,而期货市场波动较大,投资者不管从资金还是心理方面,有时候未必能承受住期货市场的波动。 不过期货市场也不是没有风险,风险情况如下: 一个是比率或者价差不回归,这就有必要强调止损的重要性; 另外一个就是出现急速的单边行情。 关于未来的机会,和上期的嘉宾们一样,林作栋认为,贸易战加大了市场波动性,对套利来说是个不错的机会: 除了贸易战之外,环保政策和新能源同样是机会: 环保政策关注煤炭、铁矿石; 新能源则关注电动车,电池就会用到比如镍、钴; 另外,林作栋现场还回答了投资者的疑问,有关于锌、铝等大宗商品的前景看法。其对锌的情况不是特别看好,铝则暂时持中性态度,未来或有机会: 锌;通过嘉能可减产已经有两年时间,两大交易所库存上涨,代表需求吃紧告一段落,主要要关注需求。中国的需求主要来自基建,但这几年去杠杆,需求端情况不甚理想,对未来不是特别看好。 铝:铝在美国制裁之时波动明显,但现在制裁的影响基本消退。国际上氧化铝面临短缺,对铝价有一定支撑作用,但由于国内铝供应偏于过剩,对铝价偏于中性。需要时间消化之前的库存。 在交易员林作栋就商品套利发表经验看法之后,交易员马用功同样发表了自己在套利上的看法,两位交易员的看法还是比较接近的: 不过在风险上,其提出了税率和国内合约的变动,同样也是风险的一种: 铁矿石方面,其表示,进口利润是一个套利的信号,当进口利润达到0或者以上,为正套,即买外盘空内盘,0以下则反套: 关于铁矿石交易的未来,其表示,境外交易者参与相对有限,增长空间巨大: 其同时表示,境外交易者的美金融资成本是巨大的优势,纯投机的基金也会比较适合大连交易所:

什么是套利交易?

选择合适的套利机会

交易机会何时会产生?

如何交易:设计好交易公式

风险与未来的机会

铁矿石的机遇